大家还记得我在 7 月提到的:9 月,关于伊隆.马斯克的一本自传 <Elon Musk> 会在美国出版吗?

目前这本书已经出版,并在亚马逊上可以购买。近日,《华尔街日报》等媒体纷纷刊登了这本书的内容节选。

周末,推荐一篇由《华尔街日报》节选自 <Elon Musk>的文章。最重要的是,传记作者沃尔特.艾萨克森写得非常深刻而好笑,每次重新看,我都忍不住哈哈哈想笑^-^。

以下内容,由 DeepL 和我的小助理编译。祝大家周末愉快!

The Real Story of Musk’s Twitter Takeover

2022 年 4 月,伊隆·马斯克的境况出奇地好。

特斯拉的股票在五年内上涨了 15 倍,市值比跟在它后面的其它 9 家汽车公司加起来都要高。此外,SpaceX 在 2022 年第一季度发射进轨道的卫星总数是所有其他公司和国家总和的两倍。而 SpaceX 的 Starlink 卫星刚刚成功建立了一个私有互联网,为包括乌克兰在内的 40 个国家的 50 万用户提供服务。

这将会是辉煌的一年,只要马斯克能够保持在这种足够好的状态。但那就不是马斯克了。

希冯·齐利斯是 Neuralink 的高管,也是马斯克两个孩子的母亲。她注意到,到了去年的 4 月初,马斯克就像是一个游戏上瘾的玩家,虽然已经赢得游戏,但就是不肯关机。那时,她和马斯克说:“你不必一直处于战斗状态,还是说处在战斗中才会让你舒服呢?”

“这是我出厂设置的一部分。”马斯克回答说:“我想我一直想把筹码推回到桌上,或者玩下一个级别的游戏。”

在这段令人不安的成功时期,马斯克行权了一批到期的股票,大约有 100 亿美元的现金。“我不想把钱留在银行里。”他说:“所以我问自己喜欢什么产品,这是一个简单的问题,我的答案是 Twitter。”

那年的 1 月,马斯克悄悄告诉他的私人业务经理贾里德·伯查尔开始购买 Twitter 的股票。

马斯克咄咄逼人收购 Twitter 并将其更名为 X 的过程,预示了他现在运营 Twitter 的方式:冲动且不逊。

这对于他来说是一个令人上瘾的游乐场。Twitter 有很多学校操场的特征,比如嘲讽与霸凌。但在 Twitter 上不一样的是,聪明孩子会赢得追随者,他们不会像马斯克小时候那样被推下台阶挨打。拥有 Twitter,将使马斯克成为校园之王。

20 多年前,马斯克创办了 X.com,他希望将它打造成一个“超级应用程序”,可以处理一个人所有的金融交易和社交关系。而当 X.com 与彼得.泰尔创立的支付服务公司 PayPal 合并时,马斯克强烈地争取保留 X.com 作为合并后的公司名字,但他被拒绝了。

当时,Paypal 已经是一个值得信赖的品牌名称,有类似 Twitter 的友好和活泼,而 X.com 这个名字,会让人联想到某个你无法在一家体面公司里去谈论的小网站。

马斯克被赶下台了,但他至今仍对自己的观点坚定不移。他说:“如果你只想成为一个利基市场的参与者,那么 PayPal 是一个更好的名字。但如果你想接管整个世界的金融体系,那么 X 是更好的名字。”

当马斯克开始购买 Twitter 股票时,他认为 Twitter 这个名字太小众、太矫情了。

马斯克将 Twitter 视作为是实现他最初愿景的一个途径。那年的 4 月,他提到“Twitter 可以成为 X.com 应该成为的样子,在这个过程中,我们可以帮助挽救言论自由。”

那时,一种新成分已经被添加到这口大锅里:马斯克越发地担忧被他称作为是“觉醒病毒”的危险性。他认为这种病毒正在感染美国。他严肃地告诉我道:“除非彻底消灭觉醒病毒,否则文明将永远不会跨越多个行星。从根本上说,这种病毒是反科学、反价值、反人类的。”

在一定程度上,马斯克的反觉醒情绪是由他最大的孩子,当时 16 岁的 Xavier 想要“变性”的决定引发的。她(变性之后称为“她”)发信息给马斯克的弟媳说:“嘿,我变性了。现在我的名字叫詹娜,别告诉我爸爸。”

当马斯克发现后,他对此还是乐观的,但后来詹娜成为了一个狂热的马克思主义者,并和马斯克断绝了关系。

马斯克说:“她不仅仅是社会主义,而是成为了一个完全的共产主义者,认为任何有钱人都是邪恶的。” 这道裂缝,是在他长子 Nevada 去世后一生中最让他痛苦的事。他说:“我已经示好了很多次,但她不想花时间和我在一起。”

马斯克把这一切中的一部分,归咎于是詹娜就读 Crossroads(一所洛杉矶的学校)时所受到的意识形态的影响。他认为,Twitter 也已经被一种类似的思想所感染,这种思想打压了右翼和反体制的声音。

Twitter 需要的是一条喷火巨龙

在马斯克购买 Twitter 股票的消息公布后的一天晚上,他打电话给软件工程师帕拉格.阿格拉瓦尔,这位人物接替了杰克.多尔西担任 Twitter 的首席执行官。俩人决定在 3 月 31 日与 Twitter 董事会主席布雷特·泰勒秘密会面,共进晚餐。

马斯克觉得阿格拉瓦尔很讨人喜欢,他说“他是个好人”。但这就是问题所在。如果你问马斯克 CEO 需要什么特质时,答案里不会有“是个好人”这一条。

马斯克的一条格言是:管理者不应该以讨人喜欢为目标。他在那次会面后说:“ Twitter 需要的是一条喷火的巨龙,但帕拉格不是。”

那个时候马斯克还没想过自己接管。在他们的会议上,阿格拉瓦尔邀请他加入 Twitter 董事会,他同意了。在接下来的几天,硅谷仿佛迎来了和平。

4 月 6 日下午,马斯克的密友、PayPal 联合创始人卢克.诺塞克和肯.豪厄里在德克萨斯州奥斯汀的特斯拉工厂和总部的夹层工作区里踱步。此前一天,马斯克宣布将加入 Twitter 董事会。他们对此很谨慎。

马斯克坐在一张可以俯瞰装配线的会议桌前,愉快地承认:“这可能是一个麻烦的处方。很明显,这里就像是囚犯在管理精神病院。”他指的是 Twitter 的员工。

马斯克重申了自己的观点,如果 Twitter 停止限制用户言论,对民主政体有利。尽管赞同马斯克关于言论自由的自由意志主义观点,豪厄里还是温和地反驳道:“它真的应该像电话系统一样,从一端输入到一端的输出完全一样吗?或者你认为这更像是一个管理世界话语权的系统,或许应该在算法中加入一些人工智能,来区分事情的优先次序?”

马斯克回答道:“是的,这是一个棘手问题,人们有说话的能力,但这里有一个问题,那就是这种能力在多大程度上得到了提升或放大。”也许传播推文的算法应该更加开放。“这可能是一种放在 GitHub 上的开源算法,人们可以对它进行仔细检验。”

随后,马斯克抛出了一些其他想法。“如果我们向人们收取一小笔费用,比如每个月两美元,来做身份验证,会怎么样?”他问道。

他说,获得用户的信用卡来付费,不仅能消除机器人,提供新收入来源,还能加速把 Twitter 变成一个支付平台的目标,就像他对 X.com 的设想一样,在那里人们可以转账、给小费,为故事、音乐和视频付费。

因为豪厄里和诺塞克曾在 PayPal 与马斯克一起共事,他们喜欢这个主意。“它可以实现我对 X.com 以及 PayPal 的最初设想。”马斯克高兴地笑着说。

第二天,马斯克的弟弟金博尔.马斯克在午餐时告诉马斯克,最好做一个基于区块链的新的社交媒体平台。马斯克被激起了兴趣,进入了天马行空的状态。他半开玩笑地说,或许可以建立一个使用狗狗币的支付系统。狗狗币是一种半严肃的加密货币,马斯克一直在悄悄地为其开发提供资金。午饭后,他给金博尔发了几条信息,具象化了这一想法:一个像 Twitter 的基于区块链的社交媒体系统,既可以支付,也可以发推文。

然后,马斯克飞往(甲骨文创始人)拉里.埃尔森在夏威夷的 Lanai 岛。他计划这次旅行是与他其中一个女朋友、澳大利亚女演员娜塔莎.巴塞特安静地约会。但是他没有把它当作为是一个轻松的迷你假期,而是花了四天时间来思考如何处理 Twitter。

第一天晚上的大部分时间,马斯克都没睡觉,一直在思考 Twitter 面临的问题。他看了关注者最多的用户列表,发现他们已经不再活跃。因此,在夏威夷时间的凌晨 3:32,他发了一条推文:“大多数顶流账户很少发推文,发的内容也很少。Twitter 正在消亡吗?”

大约 90 分钟后,Twitter 的 CEO 阿格拉瓦尔给马斯克发了一条短信:“你可以随便发推说 Twitter 正在死亡吗?或者是别的啥东西,但我有责任告诉你,在当前环境下,这并没有帮助我让 Twitter 变得更好。” 这是一条含蓄的短信,措辞谨慎,以避免让马斯克认为是暗示他不再有权诋毁 Twitter。

马斯克收到短信时,夏威夷刚过早上 5 点,但他仍然很精神。他反驳道:“那你这周做了什么?”这是来自马斯克的终极羞辱。

然后,他回复了一个决定命运的三连击:“我不会加入董事会。这是在浪费时间。我会提出让 Twitter 私有化。”

阿格拉瓦尔大为震惊,并哀伤地回道:“我们能谈谈吗?”。

不到三分钟,Twitter 的董事会主席泰勒就发短信给马斯克,同样恳求他谈一下。“你有 5 分钟时间让我理解一下啥情况吗?”他问马斯克。

马斯克回答道:“和帕拉格沟通来修复 Twitter 是行不通的,我们需要采取激烈的行动。”

“我出价了”

马斯克说,当他到达夏威夷时他清楚地意识到:他无法通过进入董事会来修复 Twitter 或是把它变成 X.com:“我决定,我不想成为董事会的附庸,成为某种形式的内奸。”

这里还有一个因素是:当时,马斯克心情狂躁,行事鲁莽。

和以往一样,他的想法随着他的情绪波动而剧烈地波动。就在他准备收购 Twitter 时,他还在和金博尔发短信聊他们要创办一家新的社交媒体公司的想法。他写道:“我认为需要一个基于区块链并包含支付的新的社交媒体公司。”。

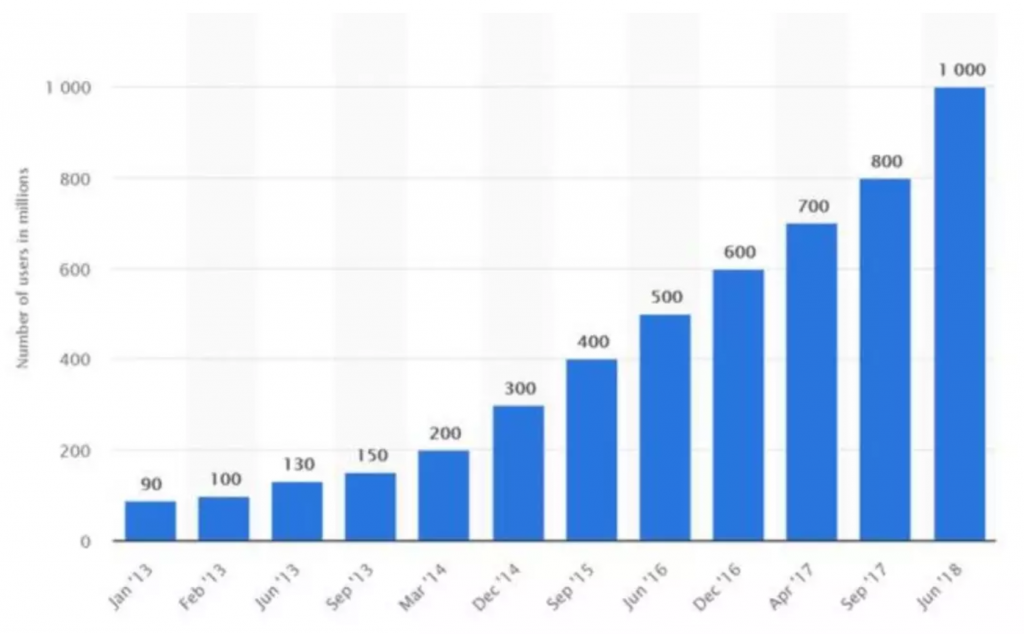

但在当天下午晚些时候( 4 月 9 日,星期六) ,他彻底拥抱了收购 Twitter 的想法。他告诉我说:“ Twitter 已经有了一个用户基础,我需要那个助推器来推出 X.com。”

他给伯查尔发了一条短信,明确道:就这么干,做一个持股 9% 的股东是没法修复这家公司的。

随后,马斯克飞往温哥华,与他分分合合的女友克莱尔.鲍彻见面。鲍彻是一位行为艺术家,被熟称为 Grimes。她一直在催马斯克过去,这样她就可以把他们的儿子 X (是的,儿子名字就是 X )介绍给她父母和日渐年迈的祖父母。但到了开车出发去看望父母时,她决定把马斯克留在酒店里。“我能看出来他当时处在压力模式下。”她说。

的确如此。当天下午晚些时候,马斯克给泰勒发去了他的正式决定——“经过几天的深思熟虑,这显然是个重大问题,所以我决定了,我要把 Twitter 私有化。”

当晚,Grimes 回到酒店,发现马斯克沉浸在玩“艾尔登法环”中。这款游戏精心地设计了神秘的线索和奇怪的情节转折,需要高度集中注意力,尤其是在计算何时发动攻击时。

马斯克花了很多时间在游戏中最危险的区域,一个被称为是”凯利德”的火红色地狱地带。Grimes 说马斯克那天晚上一夜没睡,玩到了凌晨 5:30。

结束游戏后不久,他发了一条推特: “我出了个价(I made an offer)。”

之后,马斯克开始寻找外部投资者,帮他为收购提供资金。他找到了金博尔,但被拒绝了。但在(甲骨文创始人)拉里.埃尔森那儿,情况则不一样,当马斯克在那周的早些时候问埃尔森是否有兴趣介入交易时,埃尔森回答道:“当然有”。

马斯克问:“准备投多少?不需要你保证啥,但这笔交易已经超额认购,所以我必须减少或踢出一些参与者。”

埃尔森道:“10 亿美元,或者你开个数也行。”

埃尔森已经有十年没有发过推了。事实上,他记不住自己的推特密码,马斯克不得不亲自为他重设密码。但是埃尔森认为,推特很重要,他告诉我说:“这是一种实时新闻服务,没什么能与之相媲美。如果你认同它对民主很重要,那么我认为它值得投资。”

“我的废话探测器发出红色警报”

一个也渴望参与该交易的人,则是随后将名誉扫地的加密货币交易所创始人 Sam Bankman-Fried 。马斯克的摩根士丹利银行顾问催促他给 Bankman-Fried 打电话,表示 Bankman-Fried “将为社交媒体与区块链做整合工作”,并在这笔交易中投入 50 亿美元。

尽管与金博尔讨论过在区块链上建立一个社交网络的想法,但马斯克认为这条路太慢,不能支持快节奏的 Twitter 发帖,所以他不想见 Bankman-Fried。当他的银行顾问坚持重申 Bankman-Fried “可以给 50 亿美元”时,马斯克回复了一个“不喜欢”的按钮表情。

马斯克说:“区块链 Twitter 是不可能的,点对点网络无法支持这里对带宽和延迟的需求。” 他表示,他可能在某个时候与 Bankman-Fried 见面:“只要我不必和他掰扯区块链就行。”

随后,Bankman-Fried 直接给马斯克发短信说自己“对你将用 TWTR 做的事感到非常兴奋”。Bankman-Fried 说他有一亿美元的 Twitter 股票,他想“展期”,这意味着一旦马斯克将其私有化,他的 Twitter 股票将被转换为新公司的股份。

“不好意思,这是谁发的信息?”马斯克回复。

Bankman-Fried 道了个歉,并介绍了自己。马斯克简短地回答:“欢迎上车。”

5 月份的时候,Bankman-Fried 给马斯克打了个电话。

马斯克说:“我的废话探测器立刻疯狂发出警报”。

Bankman-Fried 开始飞快地谈论自己。马斯克说: “他说起话来就像在嗑药一样,一分钟跑一英里,我以为他应该问我有关这笔交易的问题,但他一直在告诉我他在做什么。我当时在想,兄弟,冷静点。”

这种感觉是相互的。Bankman-Fried 也认为马斯克似乎疯了。这通电话持续了半小时,Bankman-Fried 最终既没有投资,也没有展期他的 Twitter 股票。

马斯克成功地筹集到了资金,Twitter 董事会在 4 月底接受了他的计划。那日晚上,马斯克没有庆祝,而是飞往他位于德克萨斯州南部的 Starbase 火箭发射基地。

他参加了关于重新设计猛禽引擎的定期夜间会议,并花了一个多小时思考如何处理他们难以解释的甲烷泄漏问题。

Twitter 的收购新闻成为了全球的热门话题,但 SpaceX 的工程师们知道马斯克喜欢把注意力集中在手头的任务上,没有人提起这件事。随后,马斯克在布朗斯维尔一家有音乐表演的路边咖啡馆遇到了金博尔,他们在那一直待到了凌晨两点,坐在演奏台正前方的一张桌子旁,听着音乐。

在达成协议和正式成交之间的那几个月里,马斯克的情绪波动很大。

有一天凌晨 3 点,他给我发短信说:“我非常高兴终于实现了 X.com,它早该被实现了。Twitter 就是催化剂!而且,希望在这个过程中,能够帮助民主和公民自由言论。”

几天后,他变得更加抑郁了。

“我需要住在 Twitter 总部。现在的情况非常棘手。我太失望了(备受失眠困扰)。”

他对接下这样一个棘手的挑战开始怀疑。一天晚上,他在与我的长谈中承认:“我有一个坏习惯,就是贪多嚼不烂,我想我只是需要少去想一下 Twitter,此刻的谈话就是不应该的。”

一个爆料者和其他人的爆料,让马斯克越发坚信 Twitter 在实际用户数上撒了谎,他最初提出的 440 亿美元报价太高了。

他想要更好的交易。整个九月,他每天都和律师通三、四次电话。有时,他的情绪很激动,坚称他们能打赢 Twitter 在特拉华州提起的诉讼,该诉讼试图迫使他完成第一次的出价。他在谈到 Twitter 董事会时表示: “他们太害怕这场垃圾箱火灾了,我不信法官会强行通过这笔交易,在公众那不会过关的。”

马斯克的律师最终说服了他,如果把这个案子送上庭,他就会输掉这个案子。最好还是按照最初的条款完成交易。那个时刻,马斯克甚至重新燃起了接管公司的热情。

他在 9 月底告诉我说:“可以说,我应该付全价,因为这些运营 Twitter 的人都是傻瓜和白痴,这里的潜力是巨大的,我可以解决很多问题。”

马斯克同意在 10 月份正式完成交易。

“所有这些该死的鸟都必须消失”

马斯克计划于 10 月 26 日(星期三)访问旧金山的 Twitter 总部,以便了解情况,为正式完成交易做准备。交易原定于在那周五完成。

当马斯克在 Twitter 总部附近闲逛时,他似乎被惊到了。

Twitter 总部位于一座 10 层高的装饰艺术风格的旧商品市场内,建于 1937 年。它被装修成一个科技时尚的风格,有咖啡吧、瑜伽室、健身室和游戏厅。九楼的宽敞咖啡馆提供免费餐饮,从手工汉堡包到素食沙拉,应有尽有。

厕所上的标语写着“这里欢迎性别多样化”,当马斯克在堆满 Twitter 品牌商品的柜子里翻找时,他发现了印有“保持觉醒”字样的 T 恤,他手甩着 T恤,像在表达他认为这种觉醒思想已经感染了公司。

Twitter 大陆和马斯克的宇宙之间,存在着根本性的观点分歧。

Twitter 为自己是一个友好的地方而自豪,在这里,纵容被认为是一种美德。莱斯利.贝兰德表示“我们的同理心非常强,非常关心包容性和多样性;在这里,每个人都需要获得安全感”。在被马斯克解雇之前,贝兰德一直担任公司的首席营销官和人事官。

Twitter 提供了永久在家办公的选择,并允许每个月有一个精神上的“休息日”。Twitter 内部常说的词是“心理安全”,提示大家要小心说话,别让他人觉得不舒服。

马斯克听到“心理安全”这个词时,发出了一声苦笑,这让他憋火,他认为这就是紧迫性、进步和加速度的敌人。

他更喜欢“硬核”这个词,他相信,不舒服是件好事。这是对抗自满情绪的一种武器。假期、工作与生活的平衡,以及几天的“精神休息”不是他的菜。

他开始觉得好笑,然后,对 Twitter 标志性的蓝鸟标志贴得到处都是感到厌恶。他不是个快活的人,他喜欢黑暗和暴风雨般的戏剧,而不是爽朗和轻松的闲聊。

“所有这些该死的鸟都必须消失。”他告诉一个助理。

Twitter 的交易原定于周五完成。当日上午股市开盘,一切准备井然有序。

资金会转移,股票会被摘牌,马斯克拿到控制权。

交易会让阿格拉瓦尔和他的 Twitter 高管们收到遣散费,并获得他们的股票期权。

但马斯克不希望这样。

在计划退市的前一天下午,他有条不紊地计划了一场柔术式的突袭:那天晚上,他要提前收盘。如果他的律师和银行顾问把握好时机,他可以在阿格拉瓦尔和其他 Twitter 高管获得股票期权之前就“有理由”解雇他们。

这一招很大胆,甚至无情。但在马斯克看来,这是公平的,因为他确信 Twitter 的管理层在用户数据上欺骗了他。周四下午晚些时候,当计划展开时,他在作战室里告诉我说:“从今晚关上到明日早上打开盖子,饼干罐里有会 2 亿美元的差额。”

太平洋时间下午 4 点 12 分,一旦他们确认资金已经转移,马斯克就扣动扳机完成交易。

就在那时,马斯克的助手向阿格拉瓦尔和他的三名高管递交了解雇信。六分钟后,马斯克的高级安全官员来到二楼的会议室,说所有人都已经“离开”大楼,他们的电子邮件权限被注销。

及时注销电子邮件权限是计划的一部分。阿格拉瓦尔准备了一封以权限变更为由的辞职信准备发送,但是当他的 Twitter 电子邮件权限被注销后,他花了几分钟才把文件传到 Gmail 上。那时,他已经被马斯克解雇了。

“他试图辞职。”马斯克说。

“但是我们打败了他。”他的枪手律师亚历克斯.斯皮罗回答道。

我平时主要在知识星球写美国科技界的内容,关心美国创投圈的专业读者,请移步到我的知识星球。如下扫码登录(老星球用户续费请见底下那个二维码)

老星球用户续费请用这个二维码: