腾讯是中国SaaS行业发展不可忽视的一家公司。原因是:

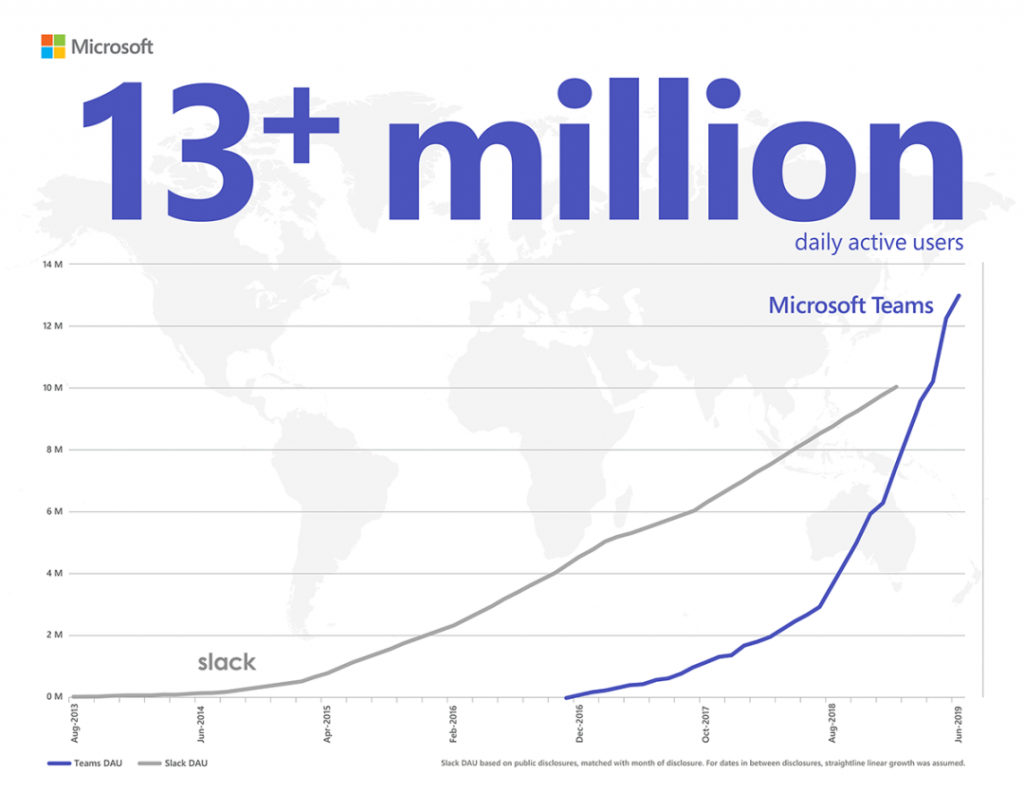

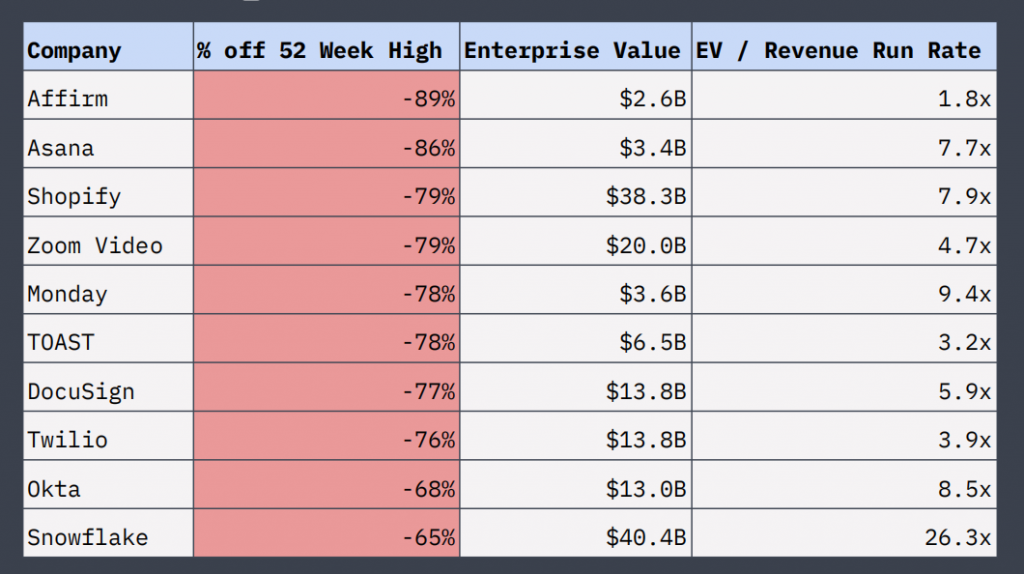

如果从美国的云市场现状倒过来看:中美的SaaS发展,有点儿不同。除了美国要快上10年之外,在美国,底层的云和上层的SaaS,都有非常强的巨头公司。但在国内,顶层的云正在追赶,SaaS却还在很弱的阶段。

根据IDC的数据:2019年,如果看全球,顶层的SaaS,构成了全球云计算市场的主体,占全球公有云的一半以上,为63.6%。但同年,国内的SaaS占比一半也没有,仅为28.2%。

这也意味着:未来,中国云上的SaaS应用将有巨大的成长空间。而腾讯的位置,很有趣。

腾讯旗下,有不止一个SaaS,包括像企业微信、腾讯会议、小程序等等,甚至还有像发源于PC时代的“企点”,实际上,也是腾讯自研营收No.1的一个大SaaS。有如此多的大SaaS ,腾讯会承担起中国SaaS市场的服务和生态建设吗? 就像基于水、电基础能力之上的增值服务,腾讯将如何来哺育这个巨大的空间?

4月中旬,我去深圳拜访了腾讯云副总裁、腾讯SaaS生态 “千帆计划”的总负责人答治茜、腾讯千帆生态业务总经理王琰,并和腾讯千帆生态的合作伙伴公司的创始人们聊了聊。

对我感触最深的,是下面 5 个故事 ,希望对大家理解腾讯的SaaS战略有帮助。

第一个故事

Convertlab的联合创始人兼CEO高鹏说:是他主动去找腾讯的。

这背后,有一个长达5、6年的思考。

2015年,由SAP、微软等海归成员组成的创业公司——营销实验室Convertlab成立。这是一个站在企业第一方视角来做营销的创业公司。

当时,高鹏们密集性地研究了海外的许多新产品,包括一个很火的概念“Inbound marketing”,指的是:企业可以通过网站建设、博客、内容营销等一系列Web2.0工具,来构建属于自己的性价比很高的营销方式。

但在评估了两周之后,高鹏们放弃了。

原因是:他们判断,这个东西在国内绝对不行。“坦率讲,国内99%的企业,可能都没有自己生产内容的能力。这是在2015年。”高鹏说。

但到了2018年,突然之间出现了一个词叫“私域”。2020年的疫情,又把这个概念往前推进了一步。到现在,几乎所有企业都已经拥抱“私域”,甚至基于此,延伸出了一个完整的数字化体系建设的需求和想法。

“但是你觉得,Inbound marketing和现在的私域概念,有什么本质的差别吗?”高鹏问我。

“这实际上是一个东西。但是为什么2015年的时候不行,过了5、6年,又成为了主流呢?”高鹏说:“这是因为:新的数字化的‘工具’已经出现”。

1,微信,已经有近13亿人在使用。

2,微信上的复杂生态,有小程序、商品交易、支付等等,各种各样的东西,以及,刚刚加入的企业微信。

突然之间,这些东西和由其它一些互联网公司掀起的短视频直播等形式,就把高鹏们之前的那个判断——给解决了。

“可能,国内的企业现在还没有能力生产和构建大量传统基于文字的、深度和系统化的东西。但是,新的数字化工具已经产生了新的内容营销方式,而且一下子,就形成了主流。”高鹏指出。

换句话说:微信,已经构建出在国内搭建“私域”,或是搭建第一方最终能力的数字化工具。

这也可以说是:中美之间,甚至是中印之间、中欧之间的最大不同。

“而对企业主,要构建自己的自有资源,就一定会利用这个复杂的生态,并以此为主,来搭建属于他自己的生态。”高鹏说:“我们判断:在国内,第一方的自有媒体,基本就是围绕全开放的社交生态来构建的。按此逻辑,如果国内要能够长出属于企业第一方营销云的生态,那么大概率,就会落到腾讯的生态里。”

于是2019年,高鹏就去找了千帆团队。

这个故事告诉我:

未来中国云厂商的竞争,将不局限在IaaS层。SaaS的应用,一定也是竞争的焦点。而在这其中,腾讯最大的优势,或者说最吸引合作伙伴的地方,就是它的“端”。

端的能力,将会是腾讯最核心的能力 ,这其中,也包括了企业微信的能力,包括了微信,包括了小程序,包括了腾讯会议等等。同时,结合腾讯云的能力,结合腾讯云对客户的覆盖 ,最终在基础设施这个层面,形成优势。

第二个故事

腾讯第三方SaaS生态“千帆计划”的总负责人答治茜,和我谈到了他对中美云计算市场差异的两个理解。

除了美国是“底层云”和“顶层SaaS”两条腿走路之外,答治茜还有一个很有意思的观点。如下:

答治茜认为:

在美国,当一个企业规模长到很大时,会去建平台化的底层设施,然后,由于这家公司的市场地位很高,其它的软件厂商,也就会逐步认可这个底层设施。所以,在美国的市场结构里,大家会形成一些默契,会普遍遵守某些技术和产品的规范和标准,这样,每一个SaaS的创业者或是成熟公司,就能够有很高的效率,也有平台的标准组件和产品。

“但是在国内,目前还没有这些东西。那么,国内要怎么样才能有这些东西呢?”答治茜问。

“我感觉,中国的路,会和美国不太一样。因为中国没有寡头式的SaaS厂商,而一些SaaS小公司,营收在3、4亿时,是不会去考虑这些大问题的。”答治茜说:“所以,一定会是大的厂商来考虑。也就是说,在中国,可能反而会是一些云厂商,反过来,去做美国市场上SaaS巨头公司会做的事。”

“所以中国的云,开始会想去承担这样的责任,去帮SaaS领域,解决掉市场没有标准和底层设施的问题。”答治茜说。

我随后查了两个数据。

一个是:腾讯云的排名。根据Gartner在2020年7月底发布的报告:2019年时,腾讯云排名全球第五,增速在Top 5厂商中,位列第一;第二个数据是:腾讯推出第三方SaaS生态“千帆计划”的时间,答案是:2019年的10月。

这个故事告诉我:

答治茜这两个见解背后的逻辑,可能也正是千帆团队的缘起。

第三个故事

这个故事有关千帆的过去、现在和未来。

在过去一年半里,千帆主要做了三件事:1)发展生态伙伴;2)与伙伴深度连接;3)共谋商业上的结果。

腾讯云副总裁、腾讯SaaS生态 千帆计划总负责人答治茜

在生态伙伴的维度上:根据答治茜的介绍,目前千帆已有生态伙伴近300家,不仅囊括了头部的SaaS玩家,而且,伙伴的类型跨越也很大,既有老牌的SaaS软件厂商金蝶、新兴的SaaS企业——销售易和EC,也有这两年才出现的崭新的SaaS厂商——微盛企微管家等等。

而在连接的维度上,千帆的核心是:解决企业之间的互联互通、高效开发问题。

4月26日,在“2021腾讯千帆战略发布会”上,千帆面向行业和客户发布了“企业应用连接器”(即IDaaS、iPaaS和aPaaS产品)。这是一个由千帆团队开发的工具,主要解决企业三个层面的问题:

第一,解决帐号互通/账号连接问题,也就是IDaaS;第二,解决接口互通/数据连接问题,也就是iPaaS;第三,解决快速搭建对象模型、页面级流程的应用连接问题,也就是aPaaS。

IDaaS的应用场景比较好理解。这里,重点讲一下iPaaS和aPaaS。

举一个iPaaS的应用场景案例。

比如说,线下零售客户A,当2020年疫情发生之后,A的商品售卖开始极速地往线上走。

这个时候,A有线下一套ERP,也有线上的一套电商系统,另外,还有一套在品牌私域售卖的东西。这三套订单,就需要同步管理库存、订单等等,就需要把不同的系统打通。

过去,企业之间都是通过API、点对点的方式,去做这种融合,成本很高,而现在的iPaaS,大大加速了融合的效率。

aPaaS则是指:千帆会用一些低代码或零代码思路,来帮助SAAS企业解决增长瓶颈问题。

“因为国内很多的SaaS公司,在1-3个亿往上走的时候,会碰到一些瓶颈,主要就是会遇到很多定制化的问题。这些问题,短期内自己无法突破,但借助这些低码和零码,开发者就能够有工具和开发框架进行开发,大幅地降低人力投入,提高效率。”答治茜说。

有意思的是,做好了以上两件事,第三件事“共谋商业上的结果”,也自然而然有了翻倍的提升。

根据腾讯千帆生态业务总经理王琰的介绍,千帆与伙伴间的商业探索,主要有两个模式:

一是:由腾讯云发起牵头的一些项目,然后,大家一起来做。比如说,广交会,需要用到很多软件服务,千帆就和生态伙伴一起来合作推进。

二是:由千帆的伙伴先发起牵头,因为伙伴也有很多项目,自己做不完,就会跟千帆合作。包括企业微信,当企业微信交付给客户时,客户也会提出一系列需求,而这些需求,都可以联动起来。

“千帆现在实际上已经推进到了第二个阶段的深水区,”答治茜说。也就是,希望将大家互帮互助的模式,升级到另外一种模式,如下:

腾讯的元素和伙伴的元素,或是伙伴和伙伴的元素再加上腾讯的元素,是否能够产生出一些独特的不一样的解决方案,来满足客户场景化的需求?

这也正好呼应了高鹏们对千帆的下一步希望。

“客户的需求,是围绕数字化话题,而且分布在不同的领域里。有一些,是内部协同;有一些,是生产制造端的;有一些,是营销端的,这就组成了一个个场景。”高鹏说:“下一步我们其实很期待,千帆在这个过程中,能够有效构建出若干个基于不同场景的生态和核心能力。这样的话,不论是对于企业迅速地掌握企业的方案,还是对于像我们这样的供应商找准定位,迅速找到最合适的客户,迅速在特定领域里得到发展机会,都将非常有帮助。”

第四个故事

但应用场景可以说是无限的,腾讯如何来把握自己和合作伙伴之间的那条界限呢?

第四个故事,就是一个有关“界限”的故事。

在描述千帆的将来和可能覆盖到的场景需求时,答治茜抬手画了一个边:“我们99%的场景,都会交给合作伙伴来做。”

但腾讯有如此多的大SaaS,而且,有非常强的做大规模To C产品的能力,什么会是腾讯自己来做的那个剩下的1%? 腾讯公司内的大SaaS冲动,以及第三方公司的SaaS冲动,腾讯会如何来把握两者之间的界限?

“核心,还是要看这个SaaS是不是在腾讯的大赛道上。”答治茜说。

所谓腾讯的大赛道,也就是腾讯这么多年的核心积淀所在。也就是:通讯和连接这个能力。

“包括像这个问题:为什么腾讯做腾讯会议?本质上,这其实也是因为,视频会议是‘通讯能力’的一个延伸,在通讯这个大赛道上。而为什么短期内腾讯会议会爆发得这么快?本质上,也是因为过去腾讯在这方面有深厚的沉淀。它不是一个偶然的东西。”答治茜说。

根据答治茜的介绍:以下,是千帆或者说腾讯判断一个SaaS场景做不做、要不要进入的几大原则:

第一个原则是看,腾讯在这方面的沉淀和积累,也就是腾讯的优势;第二个原则是看,这个赛道是不是过去腾讯专注的赛道?第三个原则,这个领域本身做得好吗?如果腾讯进来,结合腾讯在C端的优势和能力,能够帮助行业推进到更高的事情上去吗?

第五个故事

长远合作的核心,永远是:大家都很舒服。

采访腾讯SaaS生态企业的时候,有一个非常突出的感觉,那就是:这些千帆生态伙伴普遍的一个想法是:腾讯的生态,相对比较宽容。

以Convertlab为例。根据高鹏的介绍,自从与千帆合作,公司营收倍增,估值也涨了一倍多,目前正忙着招聘,而最大的收获是:公司因此获得了覆盖全国市场的能力。

不过,Convertlab几乎没有受到任何约束。

“我们是站在企业第一方做营销云生意的公司,也就是帮企业连接各个营销生态。而国内任何企业一定都同时对接了所有主要的互联网生态。”高鹏说:换句话讲,如果Convertlab只跟腾讯做连接,是没办法满足企业第一方要求的。因为Convertlab的定位,就是要做全渠道:“但是我们这样一个定位的公司,在与千帆合作的过程中,没有感到任何的约束和不舒服。”

高鹏还讲到了一点:

“刚接触千帆时,说实话,我很诧异,因为我们之前也进过其它孵化器。通常,孵化器都有一个目标,比如说,需要硬推某项技术,或是有战略上的协同。过程中,也有一定的给予,但也有不少要求,而且,要求往往会被不停地强调。但我们对千帆的一个体会是:给予的,比要求的多很多。所谓要求,也都是双赢的要求,无非是怎样符合腾讯内部的规则,以便尽快融合到腾讯的体系里,调动腾讯内部的各种资源等等。”

在高鹏看来,这与千帆计划的定位 “很长线”有关:“我的体会是,腾讯真的是在做生态。”

这就回到了交流之初答治茜说的那几个关键词:共赢和开放,而不是侵入式的方式。对等和公平,而不是单方面的合作。

这可能,也是千帆计划建立一年半、18个月、540天以来,SaaS生态伙伴数量急剧上升到300多家的最核心原因。