我对孙正义的全部兴趣,其实只有一个:

愿景基金背后,是孙正义对人类的300年构想。也就是说:如果以我们现在所在的2020年为例,它其实是在要求一个生活在1720年的人,以300年的增量,来预测今天。

这听上去就很荒谬。

但这不仅仅是孙正义的构想,他还有追求这一构想的“方法”。换句话说:孙正义实际上已经是人类几百年来少有的能够对技术与社会的未来产生“全球性影响”的决策者之一。

鉴于软银在中国投了这么多公司,包括今日头条、滴滴出行、商汤科技等,以及软银集团最近大事频发,我觉得终于到了一个时间点,可以给大家厘一下孙正义、愿景基金以及软银集团。

(一)

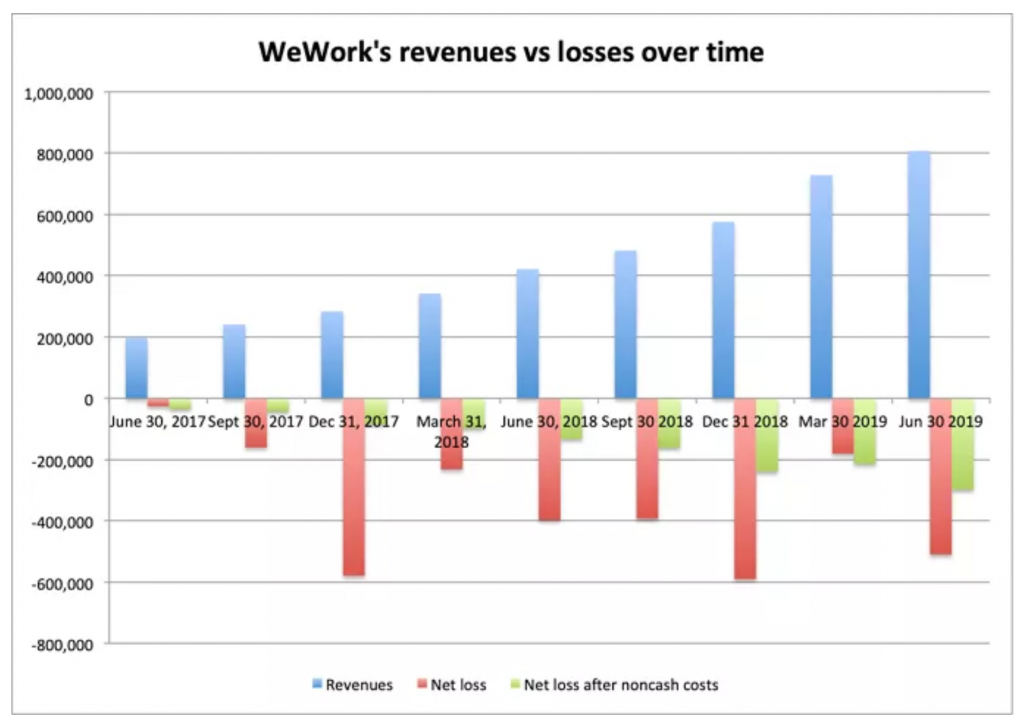

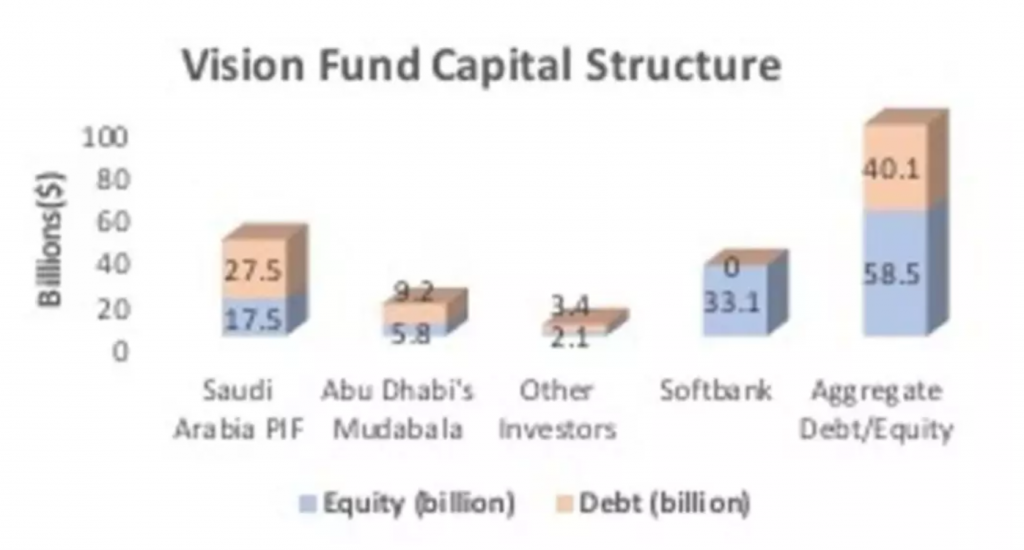

第一,愿景基金其实不是一支基金。它实际上是软银的一种极端融资工具。并且为此,孙正义已经欠下了巨额债务。请看下图:

在愿景基金的资本结构里:软银以股权形式,出资了331亿美金。

而在沙特阿拉伯的450亿美金中,有275亿,是软银的借款(Debt)。

阿布扎比的150亿中,有92亿,是软银的借款。

其它投资者(包括苹果公司等)的55亿中,有34亿,是软银的借款。

也就是说:愿景基金的总债务达到了约400亿美金。此外利息部分,请仔细看:

一个由40%的债务,和60%的股权组成的资本结构。

其中,优先股形式的债券,约占400亿,在愿景基金12年的期限里,票面利率是7%。也就是说:光光利息这一块,每一年,愿景基金要支付的利息就高达28亿美金。

总结:孙正义做的不仅仅是投资公司。

因为投资人永远是“被动”的,投资人可以拍桌子可以大喊大叫,但创业者听不进去。而愿景基金从一开始,就是一个非常主动的、要引领方向的、有强烈孙正义个人“商业意志”的东西。

这一商业意志是指:

孙正义相信人工智能将改造所有行业。为此,他需要一大笔钱,拼凑出“致力于这一目的”的一批公司。最终,这些公司可能会以某种方式合并,形成一个接管人类所有生活场景的人工智能生态系统。

很少有这样无所畏惧的人。

因为像愿景这样的结构,虽然能够帮孙正义快速融资,但也决定了它有点像一个危险的经营实体,其背后的巨大隐患即:孙正义的债务负担是可控的吗?

(二)

第二,这不是孙正义第一次玩类似“企业并购债务性融资”的东西。

2016年7月,当孙正义拿下愿景基金人工智能系列投资组合拳中最好的标的之一——英国芯片设计商ARM,就是软银以股份作为抵押、借贷进行的大型收购。

让我们来回顾一下历史。

2016年中,ARM的CEO西蒙.塞加斯与许多人一起,被邀请前往孙正义在美国的庄园。当塞加斯坐下来吃饭时,他不知道这是他一生中最重要的事件之一。

他原本想:可能会从孙正义手中拿到一些业务。比如说,软银同意把ARM的芯片植入到软银电信业务销售的手机里。

但当他和孙正义谈起人工智能以及ARM可以把一切连网时,孙正义明显变得激动起来。他施压道:“如果不考虑钱的问题,你的技术可以造多少台设备?”

ARM是一家上市公司,塞加斯从未被要求以这种方式思考。他的眼神,突然变得十分宽广。

几天后,他接到了东京的电话。孙正义要马上见他和ARM的董事长斯图尔特.钱伯斯。这个时候,后者正在土耳其海岸附近的一艘游艇上度假。

但孙正义不想等。

他派出私人飞机去接塞加斯;另一方面,说服钱伯斯把船停在东地中海岸。

接下来的一切,就像电影《007》:

当塞加斯降落在土耳其马尔马里斯村附近的一个小型飞机跑道上,两名保安把他抱了起来,送往一家餐馆,而餐馆里的客人早已被清空。“一切都是超现实的。”塞加斯后来告诉美国媒体。

最后,软银以320亿美元的价格收购了ARM,比ARM的市值整整溢价43%,并且,这是一项“全现金”交易。

孙正义只用了两周,结束交易。在后来他展示给愿景基金最大LP——沙特阿拉伯的融资PPT中,ARM成为了一切的底层。

需要注意的是:这一交易早于愿景基金组建之前。

之后,应愿景基金LP要求,孙正义把部分ARM股份,转卖给了愿景基金。而这一交易,也被视为是愿景基金/孙正义人工智能系列组合拳中最好的交易之一。

孙正义狮子座,做事不喜欢拖沓,思维的世界里是一片草原。

收购ARM的过程,也清楚勾勒了他的投资风格:

知道自己想要什么,然后,为此付出代价;永远不值得在细节上迷失;以及,无论使用什么手段,他的要求都是交易。

紧接着很快,孙正义就在硅谷心脏展开了全面的闪电战。

(三)

第三,”公共市场的风险,现在是由风险投资机构在承担,而不是创业公司。能力越大,责任越大,这是一个全新的世界。”

需要注意的是:

如果我们把愿景基金的影响力,与美联储做一比较,那么,就类似于本.伯南克或是珍妮特.耶伦,用宽松的货币充斥市场,孙正义也使全球的创投世界,出现了扭曲、失衡,以及通胀的幽灵。

孙正义的每一笔投资,都在一亿美元或以上,持股比例在20%至40%之间。

一般来说,传统晚期投资者都会非常注重财务指标,但孙正义的风格,截然不同。他愿意先于财务指标做出巨大赌注。甚至,他都不在乎“市场”是否准备好了。

愿景基金引发了美国资本圈的全面紧张。

为防止软银一统硅谷,2017年底,美国排名第一的投资机构——红杉资本被迫应战,传出其正计划募集超大基金的消息。

但几个月之后,红杉就失去了自己的公关总监。

孙正义挖走了红杉历史上第一位首席沟通官,让安德鲁.科瓦克斯来帮他向美国公众解释愿景基金每笔超大交易背后的思想。

实际上不止是红杉,几乎美国所有的Old-Guard风投,都被迫卷入了与软银的战斗;而硅谷的创始人们则惊慌地发现:只要软银进入某个细分行业,这个领域创业公司的创始人就会发现自己特别缺钱(需要融资)。

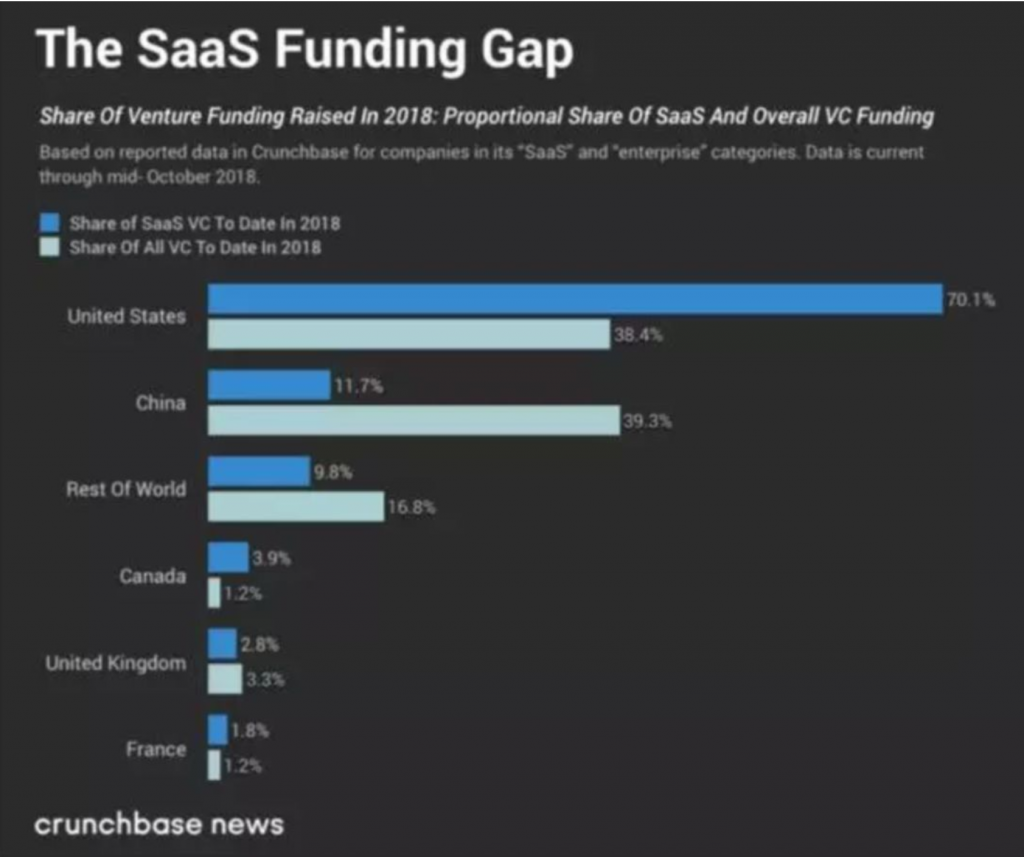

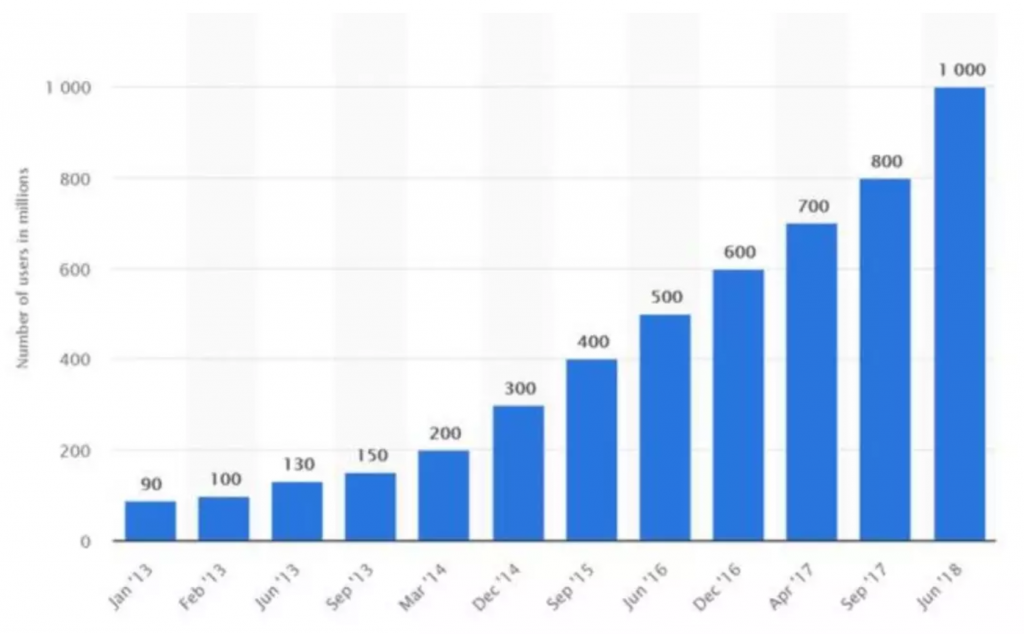

2018年,全美国VC的总投资额是1320.9亿美金,软银,一个基金就达到了近1000亿。而愿景基金,还只是软银系列复杂投资和控股公司中的其中一员。实际上,软银还在亚洲推出了以愿景为蓝本的其它基金,包括SoftBank Venture Asia等。

但与其说孙正义是一级市场“通货膨胀”的始作俑者,倒不若说,孙正义只是抓住了时代潮流的那只最大鲨鱼。

如果你不在硅谷,你很难看清事情的全局:

2015年下半年,美国VC开始大规模地喊——“冬天要来了”。2016年,冬天真的来了:这一年,美国的VC投资速度放慢、公司估值下降、公司烧钱率大幅放慢。也就是说,美国的VC收手了。

但就在这个时候,大量外国资本冲了进来(包括中国资本),一下子就把美国VC收手的资金缺口给补上了。

泡沫,没有破裂。实际上,泡沫不仅没有破裂,钱还多得要“满”了出来:

2016年底,红杉与YC的掌门人——罗洛夫.博塔与萨姆.奥特曼——双双坐在斯坦福做了一段演讲。他们说:

“硅谷现在最大的问题,就是有太多钱涌入到高科技创业公司。而一些创业公司,本是不该继续存在的。他们继续存在,也把人才误导到了错误地方进行囤积。科技行业会变得更好,如果最弱的公司没有得到那么多钱。”

五个月后,Upfront Ventures的合伙人马克.苏斯特则干脆抛出了一个预测——“全世界的钱都会涌向硅谷,只要特朗普不干出什么蠢事。”

这一年,正好是愿景基金组建的年份,也是特朗普正式就任美国总统的第一年。

那么,这些钱涌到硅谷来做什么呢?

越来越多的私人公司不愿意上市,转由巨大的晚期私人融资轮代替——这在硅谷,早就是一个明显的信号。

而这也正是红杉募集超大基金的另一个重要原因:更多现金,将能够帮助它把投资重点,从早期和成长型投资转向“IPO 前的融资”。

引用红杉、A16z的LP——TrueBridge Capital的联合创始人埃德温.波斯的一句话作为结尾:

“投资行业正不断变化,风险投资者正试图找准自己的位置。公共市场的风险,现在实际上是由风险投资机构在承担,而不是创业公司。能力越大,责任越大,这是一个全新的世界。”

(四)

第四,但用极端融资方式成为全球最大晚期投资基金操盘手的孙正义,也不是不可阻挡的。

经济低迷、地缘政治危机、政府监管机构等等,都可能颠覆他的最佳计划。

孙正义面临的第一个政治风险,就来自美国政府。

根据美媒报道:

软银把ARM部分股票转让给愿景基金的计划,至少最早截至去年底,还没有被通过,因为还在接受美国审查外国收购交易是否构成潜在国家安全风险的CFIUS机构的审查。

(是的,CFIUS不仅仅针对中国)

而在软银大笔投资了Uber两年多之后,甚至Uber都已快上市一年,但最早截至去年底,软银还没有拿到它在Uber公司的两个董事会席位。(也是因为CFIUS的审查)。

当然,作为一个投资人,孙正义还非常有可能赌错。

“也许会犯错,也许会支付过高的价格,但这些,都不是重点。”曾任富达亚洲增长伙伴负责人、阿里巴巴与软银的一位早期投资者在接受美国记者采访时称:

“孙正义把整个事情看作是一个战场,如果必须牺牲掉几只爪子。那就这样吧。一些交易,将成为被吃掉的棋子。”

(五)

第五,不过,如果牺牲掉几只爪子不是问题,目前看,什么是孙正义面临的真正问题呢?

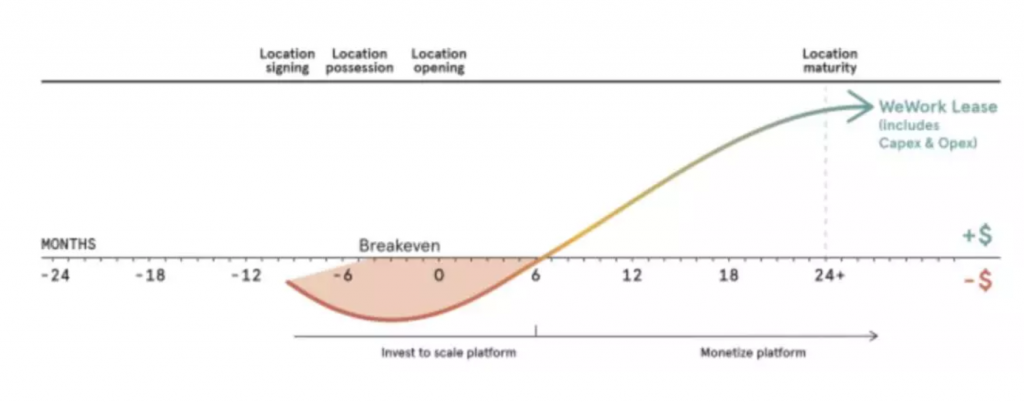

需要注意的是,愿景基金的投资组合非常注重交通运输、物流以及房地产等与“现实世界”接轨的公司。这揭示出了孙正义面临的第一个真正问题,即:

科技化“传统行业”,与过去的科技化“软件行业”,是不一样的。这个时候,拥有压倒性的资金优势还有那么大作用吗?

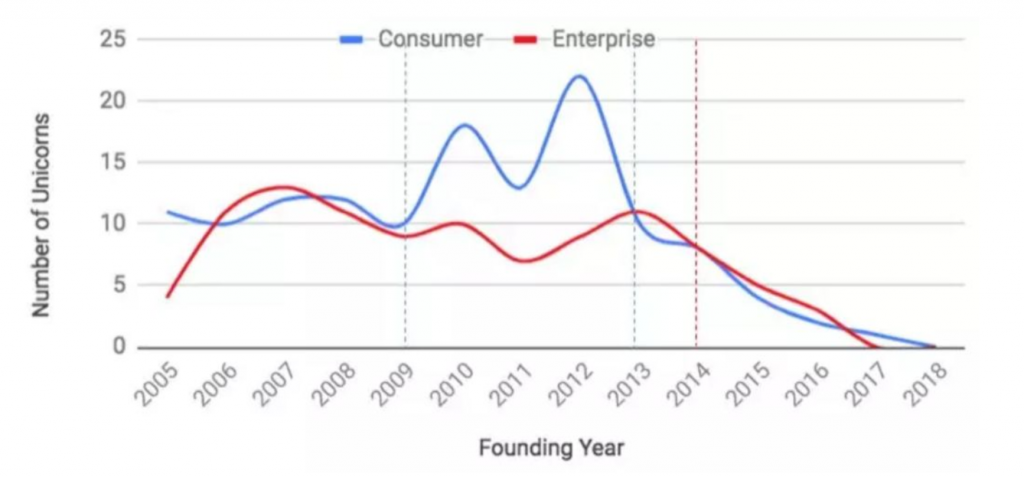

因为在过去的那一拨创业浪潮里,最关键的要素,其实是“市场”,大规模的资金优势,能够帮创业者快速获得市场规模,而不用受太多物理成本的限制。但自2016年开始,全球实际上已进入第三波互联网浪潮,当科技下沉到传统行业,利润率就成为了问题。

换句话说:如果最终,愿景基金的大部分投资都不是科技公司,那么,至少就资本回报率而言,愿景基金的盈利能力,将承受巨大压力;甚至,整个基金的生存能力,都将承受巨大压力。

孙正义面临的第二个真正问题是:

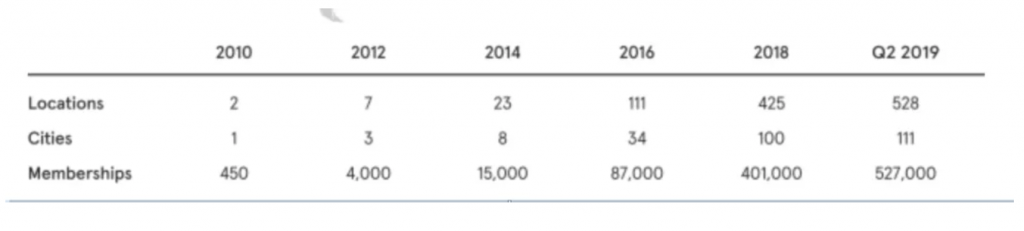

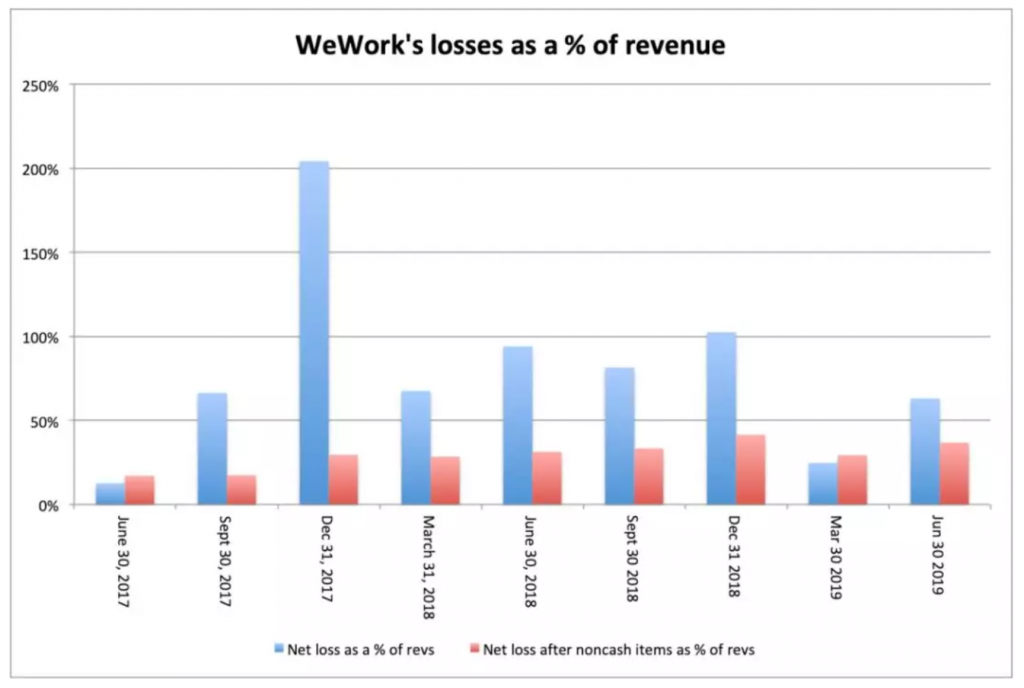

去年9月,当大家看《独角兽清算开场,WeWork上市给所有公司敲响警钟》时,有多少人注意到了WeWork命运的真正转折点?这个转折点是:愿景的LP们包括沙特阿拉伯,对投资更多房产项目,犹豫不决。

这直接导致了孙正义撤回160亿美金的承诺。转而,软银用自己的钱,投了20亿美金。由此,WeWork的现金流整整少了140亿。

换句话说:如果完全由孙正义决定,WeWork可能根本不需要去IPO(它可能也没准备好)。WeWork本来可以用这笔钱,继续走同样的路,哪怕估值要低很多。

这很可能就是当时的一种实际情况,即:WeWork实际上没有准备好IPO,但是又没有其它融资渠道,于是迫不得已下,匆匆忙忙把公司包装一番,推向公开市场。结果,美股破发,故事转了180度的弯。

而孙正义与WeWork的创始人亚当.纽曼,也双双被羞辱了。

愿景基金的转折点,其实是在孙正义给了沙特阿拉伯“否决权”时成立的。沙特作为基金最大LP具有“否决权”的这一愿景基金的基本结构,也意味着:孙正义的个人商业意志,永远无法实现。

而这也正是为什么:

当今年2月,美国亿万富翁、对冲基金经理、激进投资者保罗.辛格强势进场,我觉得故事开始变得如此好玩的原因。

保罗.辛格,今年76岁,因旗下“埃利奥特管理公司”对不良债务的投资又被称为是——“秃鹰投资者”。

他认为:相比拥有的资产,软银的股价被严重低估了。在宣布已入股软银集团近30亿美金之后,保罗表示将协助孙正义做好软银集团的治理工作。

而两者的分歧仅在于:1)要不要出售软银手上的阿里巴巴股份?2)软银要不要直接控制愿景基金?

(六)

第六,这里插个题外话,到底怎么做投资才能够带来超额回报呢?

下面观点,引用自硅谷的顶级风投Benchmark Captical的前合伙人安迪.雷切莱夫的《风险投资经济学解析》一文:

1,前20家的VC机构,创造了整个VC行业超过95%的总体回报。

2,一个基金超过80%的回报,都由其20%的项目带来。而这20%的投资回报必须在5年10倍以上,才能带来超过15%的年收益回报(LP对VC的一般要求)。

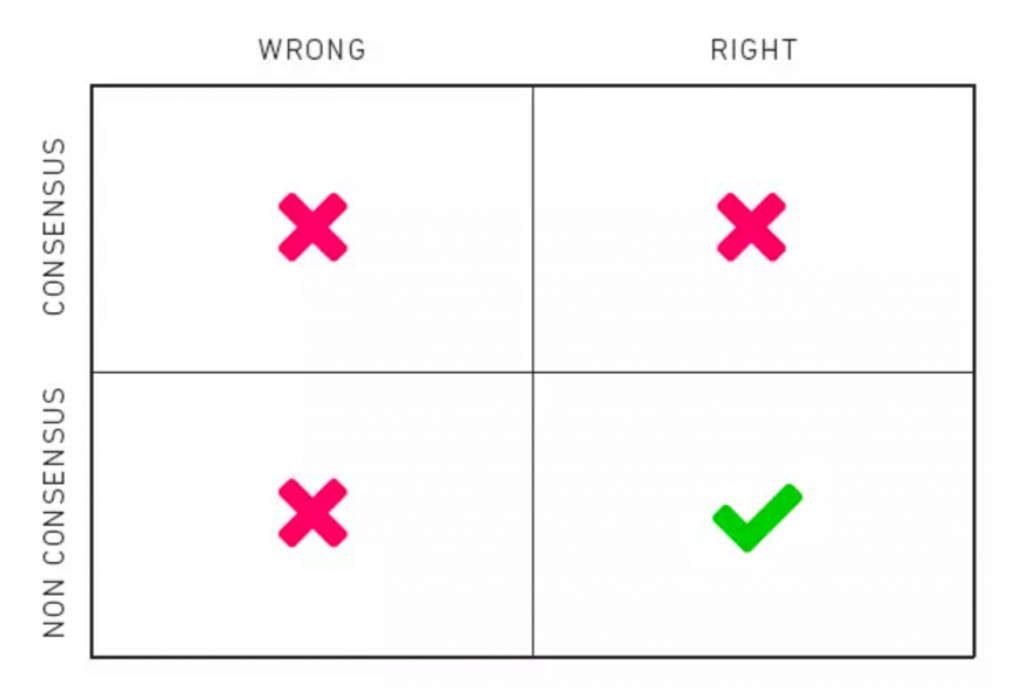

3,你要与众不同。

风险投资产生回报的唯一方法,就是冒险。实际上,投资行为可以通过矩阵的两维来描述。

第一个维度,你可能对也可能错。而在另一维度,你和大家一样或你与众不同。

那么很明显,当你错的时候你不可能赚钱,但大部分人不知道的是:如果你对了,或与大家观点一致,你不可能赚大钱,因为机会已经太明显。

所以赚大钱的唯一方式是:你是对的且与众不同。但这很难,因为当你投资时,你只知道你和别人不一样,但你不清楚自己是对还是错。

Again,带来超额回报的唯一手段,就是与众不同且判断正确。但当你投资时,你只能做到与众不同,你不知道自己是对还是错,但是如果你想的和大家一样,那么你肯定带不来超额回报。

(七)

第七,孙正义命运改变的迹象。

2月中,本是愿景基金在一系列困境中复苏的时间点。

这个时间点,孙正义等待已久的Sprint与T-Mobile合并案终于获批;这个时间点,Uber的股价开始飙升(虽然仍比发行价低了约24%);这个时间点,保罗.辛格入股软银近30亿美金的股票,软银市值为此暴涨了60亿美元以上,孙正义的个人股票市值也上升了10亿美元以上。

并且,埃利奥特管理公司还向孙正义提出了一系列建议,包括:希望软银回购200亿的股票以提高软银股价,方式是减持对阿里、Sprint等的投资。

- 希望软银提高董事会的独立性与多样性;

- 希望软银成立特别委员会,以审查愿景基金的投资程序。(软银已经批准,这意味着:软银集团正朝着更大的责任制迈出一步)。

- 希望愿景基金提高透明度,如进一步披露股权规模或进行投资时的公司估值。

2月中,孙正义在收益简报中称:他同意保罗提出的有关回购股票和提高股价的观点。

但是对其他建议,他表示不那么接受。这些建议是:出售更多的阿里巴巴股份,以及控制愿景基金。

(八)

第八,3月全球疫情肆虐,孙正义的“坏运气”再次一泻千里——

尽管疫情的突然发生与孙正义的投资决策无关,但因为愿景基金很大一部分投资组合业务,都与“现实世界”相连,全球疫情重创愿景基金。

路透社的一项分析显示:愿景基金一半以上的资金,都投向了那些遭受病毒影响,或是在疫情爆发前就已表现出压力的创业公司。

此外,由于病毒,软银股票自2月下跌了50%以上。曾因为埃利奥特管理公司入股拔高的软银股价收益,也因为疫情统统灰飞烟灭。

随后,软银股票出现反弹,但因为公布了二季度亏损,软银股价再次应声下跌。

甚至,软银集团的股价还闹出了这样的笑话——在最近的某个时刻,它在阿里巴巴所持的股份价值,比整个软银集团的市值还要高。

孙正义终于同意:出售约410亿美金的资产(包含出售部分阿里股票),以抬高软银股价,并拯救愿景基金投资组合的资产负债表。这比保罗的提议,还多出了200亿美金。

颇具讽刺的是:这个时候,如果孙正义对市场大喊一声,他决定放弃愿景基金,那么软银的股价可能马上就会上涨,根本不需要动用这么多资源。

但是,孙正义丝毫没有动摇的迹象。

这位亿万富翁对于自己的信仰,似乎没有受到市场一丁点儿的影响。

4月中,软银发布2019年财报:受愿景基金拖累,2019年软银集团亏损880亿人民币,愿景基金的亏损则达到了约1162亿人民币。

尽管愿景基金投资组合公司的许多问题,在疫情大流行之前就已出现,但因为疫情导致的经济崩溃,毫无疑问进一步暴露了孙正义所采用战术的极高风险。这一策略即:将巨额资金投入到未经证实的公司,以期望他们能在新的大市场中独占鳌头。

“在战术上,我有遗憾。”孙正义在接受媒体采访时称:“但从战略上讲,我没有变化。”

也许孙正义的战术反思还应该包括:不要在美国资本圈树敌太多。

(九)

第九,愿景基金是一个PE,观察期为10-12年,尽管愿景基金让很多人大失所望,但要说“孙正义已经失败”,现在还为时尚早。

换句话说:软银的下注是否合理,目前看,仍是一个开放性的问题。那么,接下来的故事会如何发展呢?有两种可能:

第一,做着做着,孙正义自己不想做了。或者,孙正义在保罗.辛格的劝说下,逐步放弃愿景基金。这也是市场希望看到的。

第二,某个时间点,事情突然向另外一个方向飞去。

因为创业公司只要能活过低迷期,复苏,就可能随之而来。而愿景基金,仍有一些投资亮点(尽管很少),

包括:字节跳动和短视频TikTok;订单激增的韩国电商Coupang;年初股价已上涨一倍的中国平安好医生;刚刚同意让三星生物生产潜在冠状病毒治疗药物的生物技术公司Vir Biotechnology。

最后,也许生活的真相,就是曲折多变。以及,你永远不知道什么是悲剧,什么是喜剧。

此次疫情,也很可能带来的一种结果是:最终,加速了地球上更多机器人的出现,以及,对所有的AI企业,成为一个大的时间“推进”节点。因为所有的经济大衰退,都会提高自动化的程度和数字化进程。

(这将有利于孙正义)。就像布鲁金斯学会大都会政策计划的高级研究员兼政策主管马克.穆罗,最近对疫情影响做出的一个预测:

“任何与新型冠状病毒相关的衰退,都可能带来‘替代性劳动’的自动化高峰。这一次危机的潜在规模,不仅会让我们失去很多工作,还会带来新一轮更大的结构性变化,无论是对技能的需求,还是劳动力市场。我们可能会跳回到一个由技术驱动的结构性变革时期,它可能会突然插入新的技术平台,而这些平台,将会改变并真正地改变过去我们认为的一些Normal的状态。”