周末和大家说个故事,涉及硅谷投资圈很多人知道、但却不好意思“公开说”的往事。或许也说明了:何以Snap两个创始人会奇葩地搞出美国证券交易所上第一个发行所有无表决权股的IPO:

Snap发行的A类股没投票权(公众股东没投票权),B/C类分别对应每股1票/10票,两位少年控制了C类股很大部分,以至事实上有能力控制提交给股东批准的任何事项。

创始人IPO后仍有投票控制权不少见,比如Facebook的扎克伯格,但发行没投票权的股权却极其罕见。所以到底怎么回事呢?这是个“一朝被蛇咬、十年怕井绳”的故事,恐怕得回溯到几年前Snap两位创始人和风投的一段互动。

谁最早投资了Snap?

都说投资行业需要运气是不假的,百年难遇的一个交易就能把一家机构牢牢锁定在声誉链十几年岿然不动,然后收获大把交易流。

比如Accel,现在还因投资过Facebook灼灼发光:12年前,Kevin Efrusy(当时Accel一个Principal)从斯坦福实习生那知道有个网站叫The Facebook,之后Efrusy几乎敲破门说服F接受投资。F于2012年上市,Accel的1500万美金变成56亿,接近400-to-1的Payout。

再如KPCB:近几年业绩不怎么好,但18年前它对谷歌的一笔投资仍让它身居“顶级投资机构”,这笔交易KPCB投了1200万,最终回报是48亿。之后KPCB错过社交网络那拨,没赌Facebook,赌了Friendster,并把大笔钱转向资金密集型的清洁技术类项目,这也让它陷入好几年困境。2014年KPCB投了Snap。

赌中了Facebook的Efrusy曾说过这样一段话:

“要发现像Facebook或Snap这样的投资,概率就像是被闪电击中,但聪明的投资人会提前训练自己,方式是通过找具独特特质的公司和创始人——“你必须能够在堪萨斯中部雷雨中抓住一根金属棒。”

老天爷,堪萨斯平均每年有超过50次龙卷风,强雷暴时还能下非常大冰雹,甚至带来破坏性山洪……这个时候你还得能抓住金属棒。

我看过一个数字,说:过去十年,有超过1.43万美国公司获风险投资,而据Dow Jones VentureSource数据:之后这些公司中,IPO时估值达到10亿美金或以上公司,只有不到1/30,或者说0.2%。

所以,那么最早抓住金属棒在堪萨斯中部雷雨中发现Snap的人是谁呢?

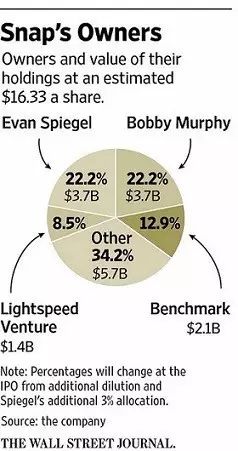

Lightspeed Venture Partners和Benchmark。其中,前者在Snap种子轮里投了48.5万,之后A、B轮共投750万,这些钱在Snap上市股价到$24.48时值21亿(种子轮48.5万价值超过10亿美金);而后者在A、B轮投了2400万,这些钱在Snap上市股价到$24.48时值32亿。

是的,Lightspeed是第一个投了Snap的硅谷机构,而它本来并不擅长投“消费级”公司;那么又是谁做了交易?Jeremy Liew,这个人在Lightspeed成立六年后加入。

先来看下Lightspeed历史

这家机构在1999年由四位合伙人创办,基本都是企业级软件和早期互联网公司方面专家,只偶然对“消费级”科技公司做投资。

但随着社交媒体兴起,2006年时他们雇了Liew,这人之前曾在AOL做运营和管理,没有很强技术背景,但有个诀窍:很强的市场营销能力和个性。Lightspeed认为:这会提高机构履历并帮他们进入消费级市场。

之后作为一个40岁+投资人,Liew在业界被这么传诵:

“可以横穿世界,只为呆在一个平庸酒店完成一个交易;对“研究”类事项极为狂热,曾攻读专给十几岁少女看的杂志Cosmo Girl和Teen Vogue,认为消费类技术前提是进入流行文化,而年轻女性通常最早采用,他密切关注社交媒体公司是否能在年轻女性群体获得‘爆炸’;还因引人注目的衣柜闻名硅谷,包括一大堆节日裤子的选择。”

48.5万美金投资 Snap

事情回到2012年3月,Liew在知道Evan Spiegel名字前至少曾尝试通过三种不同方法接触它背后创始人。

幸运的是:Evan是斯坦福学生,他也是斯坦福毕业,这给了他进入Facebook大学群组的通道(看起来还是扎克伯格帮了忙,尽管Snap后来拒绝了Facebook的高价收购,详见硅发布之前报道《凭啥Snapchat总裁姐弟恋成功?》)。

Liew发消息给Evan,几分钟后获回复。当时,Evan很有钱的老爸已经厌倦继续给儿子资助做Snapchat。

之后,Evan受邀参观Lightspeed办公室,并分享公司内部数据。恐惧于Snapchat大部分是被学校里青少年共享,见面后不到两周,Liew与Snap达成协议,当时Evan还在阿根廷度春假。

Liew后来说:一个才21岁的人,当他和我们讲为何人们会比其它社交网络更自然分享Snapchat的“洞察力”时,我们印象深刻。

其实投了Facebook的Efrusy还说过这样一句话:

“企业家也需要运气,但仅仅有运气对企业家是不够的,他们还必须足够‘好’。你看看Facebook和Myspace运动轨迹差异就知道了。”

不过,Liew在协议里加入一些条款(签署时Snap两位创始人太年轻,不懂),这事最终激怒Evan,并决定采取步骤重夺公司控制权。

据《纽约时报》引用四位不愿透露姓名的知情者和当事人报道:虽然之后Liew一直在各种场合和媒体会上大谈特谈Snap,但他和Snap早已亲密不再;而Evan在公司初期融资后,就不再花任何时间和Liew开会或面议。

Evan Spiegel被激怒

事情回放大概是这样的:当时,Evan和Snap另一位创始人Bobby Murphy没有太在意投资协议(其实很多好的创业者都这样,心思和兴趣在公司业务上)。

而这些条款,让Lightspeed首先有权拒绝Snap未来融资,以及还能在这些融资中提高Lightspeed股权,《纽约时报》后来披露细节用的原话是:Lightspeed may also account for 50% of the second half。

这些条款能让Lightspeed有效否决Snap未来融资,也让Snap对其他投资者吸引力降低,因为无法按自己意愿获得等额/大量股份。

事实上,这些条款很快就成为了绊脚石。Lightspeed投完几个月,General Catalyst对Snap表达了兴趣(也是硅谷很有名的投资机构啊),本计划投美金200-300 万,让Snap估值达到2200万美元。但交易因Liew条款流产。

我们来看下签署条款时Snap两位创始人年龄:Evan是1990年出生,当时21岁;而Bobby比Evan大两岁,当时23。

多年来,Evan一直在暗示他早期时对风险资本家的不满。2015年他在某创业大奖秀上说了这么一段话:

“当我们第一次开始融资,律师带我们详细检查所有文件,然后说:‘不要担心,这些都是标准文件。’

自从这件事后,我认识到:凡所谓带“标准”字样的事,要么就说明带你审核文件的律师自己也一无所知,要么就是你会被利用。”

他还补充:

“当有人告诉你这样做是“标准”时,你需要不停问为什么为什么为什么,一直问到你真正理解这些错综复杂的东西,问到你自己真正理解整个交易结构。”

之后为能引进自己想引进的投资者,Evan开始着手解决方案。

他最终和Liew达成的和解是:Lightspeed可以按折扣低价购买Snap一定量股票,但作为交换,它必须移除之前条款中优先取舍权和其它Snap两位创始人觉得非常严重的条款。

很快,Evan又在公司章程里增加了一些东西,包括:授权设立优先股,持有这些股份,意味10比1投票权,远胜一般持股人。两位创始人牢牢掌控这种类型股票/绝大部分事务的绝对投票权,包括针对其它股东的权利。

大家应该也已经注意到:年初在Snap提交的IPO文件里,创始人对公司压倒性的控制基本是Snap最受关注特点之一。而通常,早期“机构投资者”会在所投公司董事会占有席位,并成为关键顾问,Liew之后Snap风投基本都遵行此道,如Benchmark合伙人Mitch Lasky在领投Snap的A轮后进入董事会,唯独Liew被排除在外。

Evan和Lasky交往甚密。在这篇文章里(详见硅发布之前报道《凭啥Snapchat总裁姐弟恋成功?》),也可以看到Lasky曾给Evan关于Snap估值和融资等方面建议。

最后,Liew因为投资了Snap而一炮而红,但却也因为这个案子“毁誉参半”。

而对于Snap,Liew是第一个、也是最后一个能在他们公司搞到特别条款的投资者。在Snap之后所有交易里,两位创始人均保留了投票控制权,而且没有给投资者任何优惠待遇。