6 月 30 日,对冲基金 Coatue 发表了长达 46 页的 PPT <EMW/2023>,从美股二级市场一路讲到了一级市场。由于我本身就是美股交易者,所以 PPT 里的大部分观点,我其实觉得平淡无奇。但是里面有一张图,我认为提出了 Coatue 全部观点中最有趣的一个问题。让我们先来看一下 Coatue 的主要观点。如下:

(一)

从二级市场中学到的

“世界正变得更具弹性。作为结果之一,美股已经反弹。但美股内部也很复杂:实际上,只有科技股在反弹,其他像布伦特原油股、地区银行股、运输类股、零售类股票等经济敏感行业,都表明压力依然存在。

此外,即便是在科技股里,也只有七大巨头—— MANTA + Meta + 苹果——表现出色,其他的都不怎么样。

自由货币的时代已经结束,市场需要公司实现盈利性增长,像扎克伯格等领先的创始人正在努力转型(小扎不再在财报会议上讲元宇宙,而是开始讲效率);而如黄仁勋这种厉害的创始人则已经得到了奖励。

市场正感受到一个潜在的新超级周期的开始。一般来说,每个主要周期都有一个突破性时刻。例如移动时代,是 2012 年苹果发布 iPhone 4S;云时代,则是 2014 年亚马逊 AWS 的市场规模突破了 1500 亿美元。那么英伟达今年二季度的收益,是否代表着人工智能时代的突破性时刻呢?

总结:人工智能可能是未来十年经济的生命线。

紧接着,Coatue 从二级市场转到了一级市场,提出了如下几个观点:

一级市场的情况

市场上有太多的独角兽公司需要太多的钱了。但是相比于投资独角兽,今天的投资者有太多替代性的投资选择。而今天公司退出的渠道也很有限——IPO 少、并购少、VC 向 LP 的募资减少。在这种大环境下,公开市场与私人市场里许多公司的估值已经被大减记,甚至 Klarna 已经被减记了 85%。但即便如此,仍有大量的独角兽公司没有被重新定价,他们甚至可能永远都不会拿到新融资。

那么,这对创始人意味着什么呢?

意味着:今天的创始人,必须同时关注两个指标——“效率”和“规模化”,而公司里的关键角色,不再是 2021 年时候的“增长官”,也不是 2022 年时候的“首席财务官”,而是变成了 2023 年的“首席战略官/并购主导者/业务开发人员。”

这种情况下,两个问题是:1,创始人如何赢得资金流动性的途径?2,人工智能可以帮助创始人改变这场游戏吗?

(二)

让我们先来看第二个问题:人工智能能够帮助创始人改变这场游戏吗?

给到大家今天刚刚出炉的两组数据:

1,的的确确,今年二季度美国 VC 投资总额显示:风险投资资金总量继续在减少。

根据 Crunchbase 的最新数据:今年二季度,美国创业公司筹集的总资金量仅为 276 亿美元,环比下降了约 40%;同比,则更是大幅下降了 55%。

需要注意的是:从去年的 1 月开始,我就一直在看数字的下降。

也就是说:这实际上是美国整个 VC 生态系统连续第六个季度的数据下降(可怕)。

2,但是另一方面,令人惊奇的是:人工智能分支继续一枝独秀,甚至上周还进入了一个 AI 风投史上的拐点。

上周,投资交易金额最大的 10 个交易里面,有三个是人工智能公司,分别是:Inflection AI(融了 13 亿)、Runway(融了 1.41 亿)、Typeface(融了 1 亿)。

这印证了 Coatue 的核心观点:人工智能或许可以帮助创始人改变这场游戏。包括如:创始人可以通过 AI 为现有业务带来新的推动力、创始人可以把业务完全转向 AI、创始人可以扩展产品套件以抓住 AI 机会、甚至是创始人可以和新的 VC 重新开始业务,等等。

(三)

现在,再让我们来看一下 Coatue 提出的第一个问题,也就是我觉得整个 Coatue PPT 中最有趣的一个问题:创始人如何赢得资金流动性的途径呢?

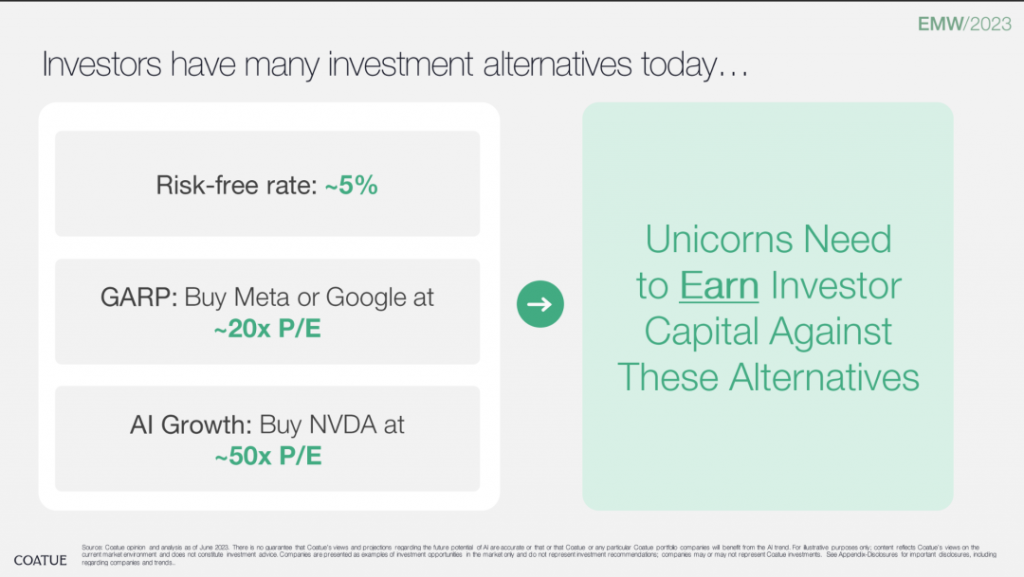

请看下图,在这份 PPT 的第 37 页:

这张图表明,今天的创业公司,实际上是在和投资者包括 LP 的下面三种资本部署方式进行竞争:

- 无风险利率 ( 5% )

- 买 Meta 或者谷歌这样的大型科技公司的股票 ( 20× P/E )

- 买 AI 增长/ 英伟达的股票 ( 50× P/E)

换句话说:如果你是投资者,你会把钱放在哪里呢?

大家可以到我的知识星球获取 Coatue 的这份 46 页的 PPT。

说明:文章首发公众号,因为各种各样的原因,我在公众号写的东西和我在知识星球写的不太一样,关心美国创投圈的专业读者,请移步到我的知识星球。如下扫码登录(老星球用户续费请见底下那个二维码)

老星球用户续费请用这个二维码: