据 Axios 昨日消息:跨境移动电商 Wish 正在融新一轮约 2.5 亿美金,估值将超过 80 亿美金,参与机构包括现有股东,还包括一些共同基金如 Wellington Management 等。据传融资事宜已接近尾声。

Wish 曾因创始团队里有华人(Danny Zhang)而在硅谷华人创业圈非常出名;

而其融资新闻很重要是因为:Wish 给全球电商霸主之争(亚马逊、阿里、沃尔玛)添加了一个复杂变量,这或许也是亚马逊、阿里巴巴都曾被报道说——“考虑过几年后买 Wish”——的原因。

简单讲,Wish 模式是——向“西方世界”销售由“中国供应商”制造的低价产品,商品没有任何品牌,大部分是 4 美金的一件毛衣,或 6 美金的一个包包,类似东西。从中国制造商那里直接发货。

同时,在功能设计和运营理念上,这个 App 把引导“屌丝”的心理需求做到了极致;或者说,成功建立了一种鼓励“冲动购买”的打折策略。

如果 Wish 最终命运是出售,那么沃尔玛也非常可能是购买者,毕竟沃尔玛曾以 33 亿美金拿下 Jet.com(详见硅发布报道《又一独角兽或消失: 这次是奇葩电商 Jet》);另外两者在“目标消费者”上也比较一致,都以低价闻名。不过,也可能正因为已有移动电商 Jet 和 Jet 创始人为总在线业务舵主原因,沃尔玛不会成为竞购方。

此外,据美国科技媒体 Re/code 去年 1 月的报道:中国的京东似乎也已投资 Wish(与阿里有竞争关系),投资额在 4500-5500 亿美金间,为 2015 年 Wish 获 5 亿美金投资的一部分。但京东入局信息,我们没有在 Crunchbase 上发现。

关于 Wish 最终愿景,其联合创始人和 CEO Peter Szulczewski 曾说:他相信 Wish 最终销售额能达到 1 万亿美金规模,成为全球第二或第三大 Marketplace,排名阿里巴巴或(可能)亚马逊之后。

值得注意的是:Wish 母公司 ContextLogic 曾在 2016 年 10 月提交过一个融资 Delaware filing,该文件中有一项条款是:

新进入投资者将获得“特别清算优先权”,具体内容为:如果 Wish 卖掉时价格少于这轮融资时估值(硅发布注:媒体后来披露这轮融资估值是 40 亿美金左右),新进入投资者将有权先于任何早期投资者拿回所有投资。

类似条款在投资协议中其实不少见,显示了创业公司的一种“让步”。换句话说,如果 Wish 认为自己不需要钱,那么他不会提供这些条件给投资者。

这里另一个背景就是 Wish 的“挥金如土”:它一度是 Facebook 上最大广告供应商,2015 年还曾被报道在 Facebook 投放广告超过 1 亿美金,是 Facebook 最大广告客户之一。

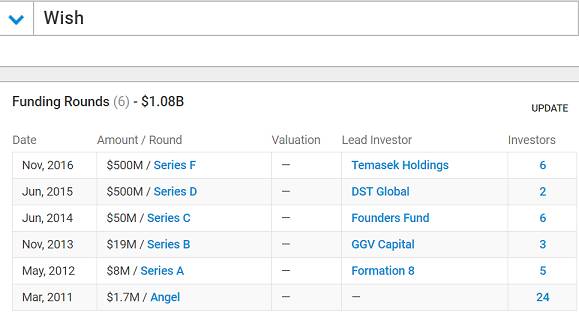

Wish 这份 Delaware filing 披露时间为 2016 年 10 月,应该适用于其 F 轮融资,即“淡马锡”领投那轮,可以看到:该融资轮中 Wish 的 B/C/D 轮领投机构 GGV Capital、Founders Fund、DST Global 都继续出现在 F 轮投资名单里。同时这一轮融资估值,被当时媒体报道称是在 40 亿美金左右。